限定承認で相続放棄をしなくても借金の実質的な相続回避ができる

相続放棄に似ているもので【限定承認】というものがあります。この限定承認で【借金の実質的な相続回避】が可能です。そんな限定承認の利用方法やメリット・デメリット等について解説しています。

相続放棄に似ているもので【限定承認】というものがあります。この限定承認で【借金の実質的な相続回避】が可能です。そんな限定承認の利用方法やメリット・デメリット等について解説しています。

限定承認とは、相続財産の中で、積極財産(いわゆるプラスの財産)の範囲の中で、債務(借金など)を引き継ぐというものです。

(普通に何も意識せず相続する場合は単純承認といい、積極財産や債務など全てを相続する形になります。何も手続きをしない場合は単純承認となります。)

例えば、被相続人の現預金が1,000万円あるけれども借金が2,000万円ある。

限定承認をしない場合、1,000万円を相続し、借金2,000万円も相続することになります。

(相続人があなた一人と仮定した場合)

限定承認というのは、1,000万円(プラスの財産)の範囲内で、借金など(マイナスの財産)を引き継ぐというものです。

なので、この場合、1,000万円の現預金と、1,000万円の借金を引き継ぐことになります。

1,000万円の現預金だけ引き継いで、借金は1円も引き継ぎたくないのですが?

確かにそうですよね。

でも、それはできません。

【限定承認はマイナスの財産の引き継ぎを、プラスの財産の範囲内に限定する】ということなので、プラスの財産だけ引き継ぎ、マイナスの財産を引き継がないということはできません。

債務が不明な場合に限定承認をとりあえず選択しておけば、後に借金の額などが判明し、結局プラスの財産の方が多かった場合、その差し引きプラスになった財産が残ります。

相続放棄の場合はプラスの財産、マイナスの財産も全て放棄となりますので、こういったことができません。

また、被相続人(亡くなった方)が連帯保証人になっていたとしても、相続で残された資産を超える額を支払う必要はありません。

まとめますと、限定承認は以下のような場合にメリットがあります。

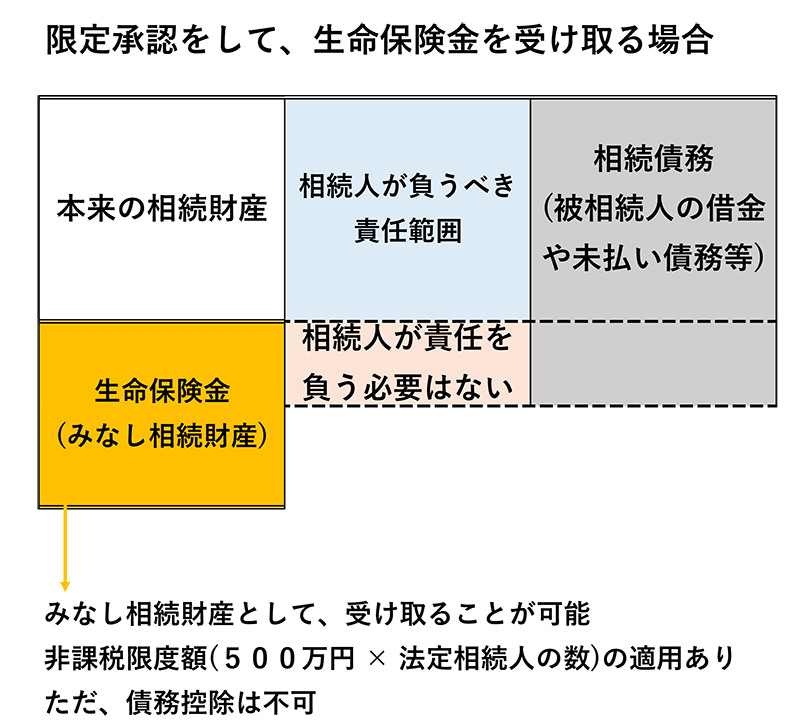

限定承認をしていても、生命保険金は相続人の固有の財産であるため、みなし相続財産として受け取れます。

また、生命保険金の非課税限度額(500万円 × 法定相続人の数)の適用もあります。

そして、被相続人から承継された債務を、この生命保険金から弁済する必要もありません。

ただし、この生命保険金から相続債務を控除することはできません。

図にすると、以下のようになります。

相続の開始があったことを知った時から3か月以内に家庭裁判所に対して「相続の限定承認の申述書」等を提出して限定承認をする必要があります。

(家庭裁判所に申告することによって、期間を延長することは可能です。)

限定承認は、相続人の全員が共同してのみ、これをすることができます。

したがって、一人でも限定承認を希望しない方がいる場合、限定承認の手続きをすることができません。

この場合、どうしても相続債務の負担を避けたい場合は、相続放棄をする必要があります。

相続人が複数いる場合は、その中から家庭裁判所が選任した相続財産管理人が、限定承認者(相続人)全員のために、相続財産を管理・清算する義務を負います。

限定承認を選択した場合、相続財産のうち譲渡所得の原因となる資産に譲渡所得の課税がされます。

(譲渡所得の原因とならない資産である現預金などにはかかりません。)

この課税は相続人ではなく、被相続人(亡くなられた方)にかけられます。

すでにお亡くなりになれているのに、土地や建物を譲渡した(売った)という形で、被相続人(亡くなられた方)に譲渡所得税(みなし譲渡所得課税)がかかります。

(譲渡の際に含み益がなければ、譲渡所得課税はかかりません。)

また、限定承認は親族間の売買として、居住用財産の3,000万円の特別控除などの優遇制度は適用できません。

なお、住民税は既にお亡くなりになられていて、翌年1月1日に住所がないため課税されません。

みなし譲渡所得は、被相続人の準確定申告で申告します。

準確定申告は相続の開始があったことを知った日から、4ヵ月以内にする必要があります。

ここで支払った税金(みなし譲渡所得課税を含む)は、債務控除となり相続財産から引けます。

譲渡所得課税が多額になっても、限定承認をしているので、相続のプラスの財産を超えるような譲渡所得課税が発生しても支払う必要はありません。

整理しますと、限定承認には、以下のようなデメリットがあります。

限定承認はメリット・デメリットを踏まえて、慎重に選択する必要があります。

相続の限定承認について、税理士法人・都心綜合会計事務所の税理士・田中順子が解説しています。

字幕が付いておりますので、音を出さなくてもご視聴いただけます。

動画内容

相続と聞くと、一般的には財産を受け取るというプラスのイメージが強いかと思いますが、法律上は、財産だけではなく、亡くなった方の債務も受け継ぐことになります。

もし亡くなった方に借金が沢山あって、相続した財産を使っても返済しきれなかったときは、相続した人が自分の財産から、残りの借金を返済しなければなりません。

たとえば、亡くなった人の財産が1,000万円あったとしても、借金が3,000万円あった場合、相続できる財産はマイナス2,000万円ということになります。

そのような相続だったら、はじめから受けたくはないと思います。

ところが相続は、何もしないまま一定期間が過ぎると、自動的に全ての財産と債務を受け継ぐことを承認したことになってしまいます。

それを止めるための手続きのひとつが、限定承認です。

限定承認とは、借金などマイナスの財産を、プラスの財産の範囲内でしか受け継がなくてよい、としてくれる手続きのことです。

先ほどの例で限定承認を行った場合、借金3,000万円のうち、プラスの財産である1,000万円を超える部分、つまり、マイナス2,000万円を相続しなくてよくなります。

また、連帯保証人のように、1人あたりの債務の負担額が確定していない借金であっても、限定承認の手続きをしておけば、相続した財産以上の返済をする必要はありません。

できれば、プラスの財産だけ相続する、という都合のよい相続をしたいところですが、それは認められないので、借金がある場合は、こうした対応が必要になってきます。

さて、限定承認の手続きを行うには、ご家族が亡くなった時から3ヶ月以内に家庭裁判所に、「相続の限定承認の申述書」という書類を提出する必要があります。

もし、3ヶ月以内での提出が難しければ、家庭裁判所に期限を伸ばしてもらうよう申立てをすることもできます。

ただし、限定承認の手続きは、相続人全員で行わなければなりません。

もし1人でも限定承認の手続きに協力してくれない相続人がいるときは、手続きができない、ということです。

限定承認の手続きができない場合に、マイナスの財産を負わないようにするためには、個人で相続放棄という手続きを行うしかありません。

ただし、相続放棄を行うと、すべての財産を相続する権利を失ってしまいます。

もしあとから別の財産が発見され、プラスの財産が借金を上回ると損をしてしまうため、注意が必要です。

相続放棄にくらべて、限定承認の手続きは、損をすることはなさそうに見えますが注意点もあります。

限定承認を選んだ場合に、一定の動産や不動産を相続すると、亡くなられた方に、みなし譲渡所得が発生し、所得税の課税が行われてしまう、ということです。

まず、通常の相続の場合は、亡くなった人に税金がかかる、ということはありません。

しかし、限定承認を行った上で不動産などの財産を相続する場合、亡くなった人が、その不動産などを譲渡したものとみなして、その財産の時価と購入にかかった費用との差額について、所得税が発生するのです。

建物については、年数とともに劣化しますから、購入費より時価の方が高くなる、ということは通常起こらないのですが、土地は地価の変動に左右されるため注意が必要です。

亡くなった人に税金をかけてどうするんだ、と思われるかも知れませんが、亡くなった人は、亡くなった年の1月1日から、亡くなった日までの所得税を納める義務があります。

確定申告が必要なときは、相続人が代わりに準確定申告というものを行わなければなりません。

もし所得税が発生すれば、亡くなった人の財産から支払うことになりますので、相続財産が目減りすることとなります。

とりあえず、限定承認を行うと普段とは違う税金が、亡くなった人にかかる、ということだけ、注意をしていただければと思います。