自用地・貸家建付地・貸宅地の相続税評価方法

自用地は全てを土地の所有者が有しており、自由に土地を扱えます。なので相続税評価額は、土地そのものの評価額となります。それに対して貸家建付地や貸宅地は、土地の所有者に対して制限がかかってきます。その分、土地の評価額が減額されます。

自用地は全てを土地の所有者が有しており、自由に土地を扱えます。なので相続税評価額は、土地そのものの評価額となります。それに対して貸家建付地や貸宅地は、土地の所有者に対して制限がかかってきます。その分、土地の評価額が減額されます。

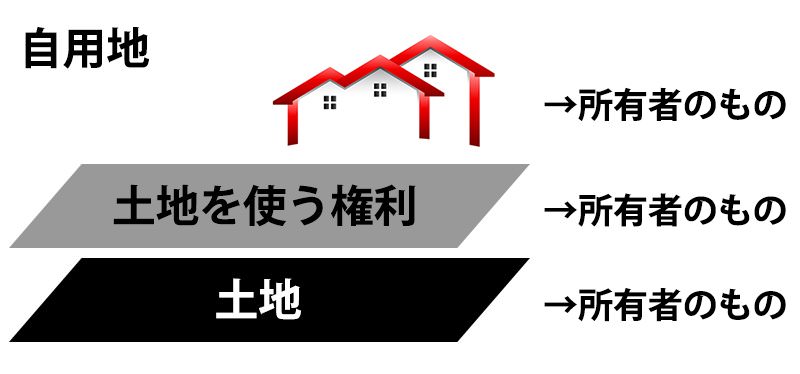

自用地(じようち)とは、所有者本人が利用している土地のことです。

所有者本人が利用していない土地なんてあるの?と思われるかもしれませんが、土地には

なども含まれています。

自用地とはこれらの権利も全て、土地の所有者本人が持っている土地のことをいいます。

また、その土地を実際には所有者本人が利用せず、放置している空き地なども含まれます。

自用地の相続税評価額は、利用する権利などを全て所有者本人が持っているので、貸家建付地・貸宅地などと比べて高くなります。

言い方を変えれば、自用地は減額などが一切なく、そのままの土地の評価額が相続税評価額となります。

なお、土地の相続税評価方法については、土地の相続税評価方法は主に路線価方式か倍率方式だが時価は?に詳しく記載しています。

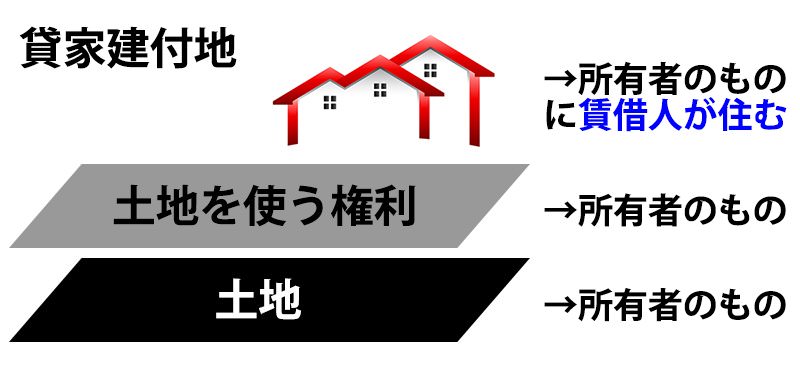

貸家建付地とは、マンションや貸家として利用している土地のことです。

土地やその土地を利用する権利は土地の所有者にあり、また、所有者名義の建物(マンションや貸家)に賃借人が住んでいる土地のことです。

このような場合、賃借人が立退きをしない限り、敷地を自由に扱えません。

自用地のように勝手に処分などが出来ないということです。

よって、貸家建付地の相続税評価額は、自用地の相続税評価額から、制約を受ける部分を減額します。

制約を受ける部分を減額金額は、制約を受ける割合を算出し、その割合を自用地の評価額から控除します

【借地権割合×借家権割合×賃貸割合】となり、それぞれ以下のようになります。

よって、マンションや家が100%貸出用として利用されているのであれば、減額割合はおおむね18%~21%となります。

なので、賃貸用マンションにすれば、約2割土地の評価額を下げられるというのは、貸家建付地の相続税評価方法となるからです。

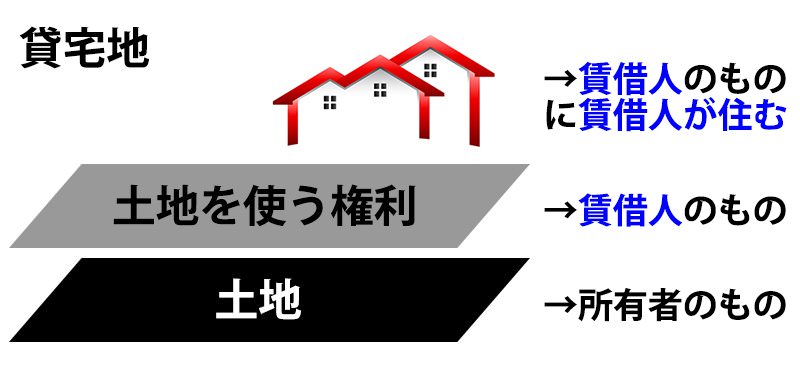

貸宅地は、自己所有の土地に他人の家屋が建っている土地のため、借地権部分は借地人の所有になります。

よって、貸宅地の相続税評価は、自用地の評価額から借地権相当額を控除します。

貸し出している土地、つまり第二者が利用しているので、評価額を低くするということです。

なぜなら、自用地のように自由に土地を利用できないからです。

【借地権相当額=自用地評価額×借地権割合】となります。

なので、借地権割合が70%の場合、自用地の評価額より7割りも評価減できるということです。

相続税対策としては、貸宅地は60~70%も減額できるので魅力的です。

ただし、後々の立ち退きなどのことも考えて、慎重に検討する必要があります。

宅地を相続したときの自用地・貸宅地・貸家建付地という宅地の種類や、その相続税評価方法について、税理士法人・都心綜合会計事務所の税理士・田中順子が解説しています。

字幕が付いておりますので、音を出さなくてもご視聴できます。

動画内容

なぜ宅地をこんなふうに分けるのかというと、評価するときの計算方法が変わるからです。

宅地の評価はその宅地を人に貸していたかどうか、あるいは人に貸している建物を建てていたか、それ以外かで変わってまいります。

宅地を人に貸して、貸した相手が家などを建てて使っていれば、それは貸宅地となります。

これに対して土地は貸してはいないけれど、アパートやマンションを建てて人に賃貸しているときは貸家建付地となります。

それ以外の土地、つまり自分で使っている土地や、誰にも貸したりせずに放置している土地は自用地ということになります。

さてここで問題です。

貸宅地、貸家建付地、それから自用地のうち、どれが一番評価額が高いと思われますか?

3つともまったく同じ条件の土地だとします。

正解は自用地です。

なぜなら貸宅地や貸家建付地を使っているのは、土地を借りている人や、その上に建てられたアパートなどを借りている人達だからです。

他人が使っている分、土地を使う権利が制約されているといえます。

このことから貸宅地や貸家建付地はその分を減額することができます。

特に土地を借りている人には借地権という権利が認められています。

これは地主さんが一方的に追い出したりすることができない、とても強い権利となります。

では2番めに高いのは、貸宅地と貸家建付地、どちらでしょうか。

正解は貸家建付地です。

貸家建付地は土地そのものを貸している、というわけではありません。

土地の持ち主が賃貸経営をするために土地活用をしている状態です。

もちろん明日から賃貸経営をやめて自分で使おう、というまでの自由さはありませんが、貸宅地よりは自由に土地を使っているといえます。

そのため貸宅地より貸家建付地のほうが評価額が高くなります。

では、貸宅地や貸家建付地はそれぞれどのくらい減額できるのでしょうか。

まず一番低い貸宅地から見てまいりましょう。

貸宅地の評価額は、まず自用地として評価した金額から借地権に相当する額を減額します。

借地権はさきほどちょっと出てきましたが、土地を借りている人の権利のことです。

借地権は地域ごとに決められた割合があって、この割合を使って計算をします。

これを借地権割合といいます。

これは具体例を聞いたほうがわかりやすいと思います。

たとえば自用地として評価したとき1,000万円となる土地が借地権割合70%の場合、借地権に相当する額は700万円です。

よって、この宅地の相続税評価額は1,000万円から700万円を引いた300万円になります。

借地権割合は地域ごとに30%から90%の間で、10%刻みで決められています。

もし使っていない土地を貸すことができたら、かなりの節税になりますよね。

ただ、借地権はとても強い権利ですので、後々の立ち退きのことなども考えて、貸すときは慎重に検討する必要があります。

ちなみに家族などにタダで貸しても、このような減額はできません。

続いて貸家建付地の解説をします。

貸家建付地から減額できる金額の計算は少し難しいです。

さきほども出てきた借地権割合に、借家権割合と賃貸割合をかけた金額となります。

借家権割合とは、家を借りている人に認められる権利で30%です。

賃貸割合とは建物を賃貸している部分のうち、実際に人が入っている部屋の床面積の割合です。

満室であれば100%、誰も借りていなければ0%となります。

もし満室なら貸家建付地から減額できる金額は18~21%となります。

つまり貸家建付地は、自用地のだいたい8割ほどの価額で評価することができます。