生前贈与加算とは相続前3~7年以内の贈与を遺産に加算すること

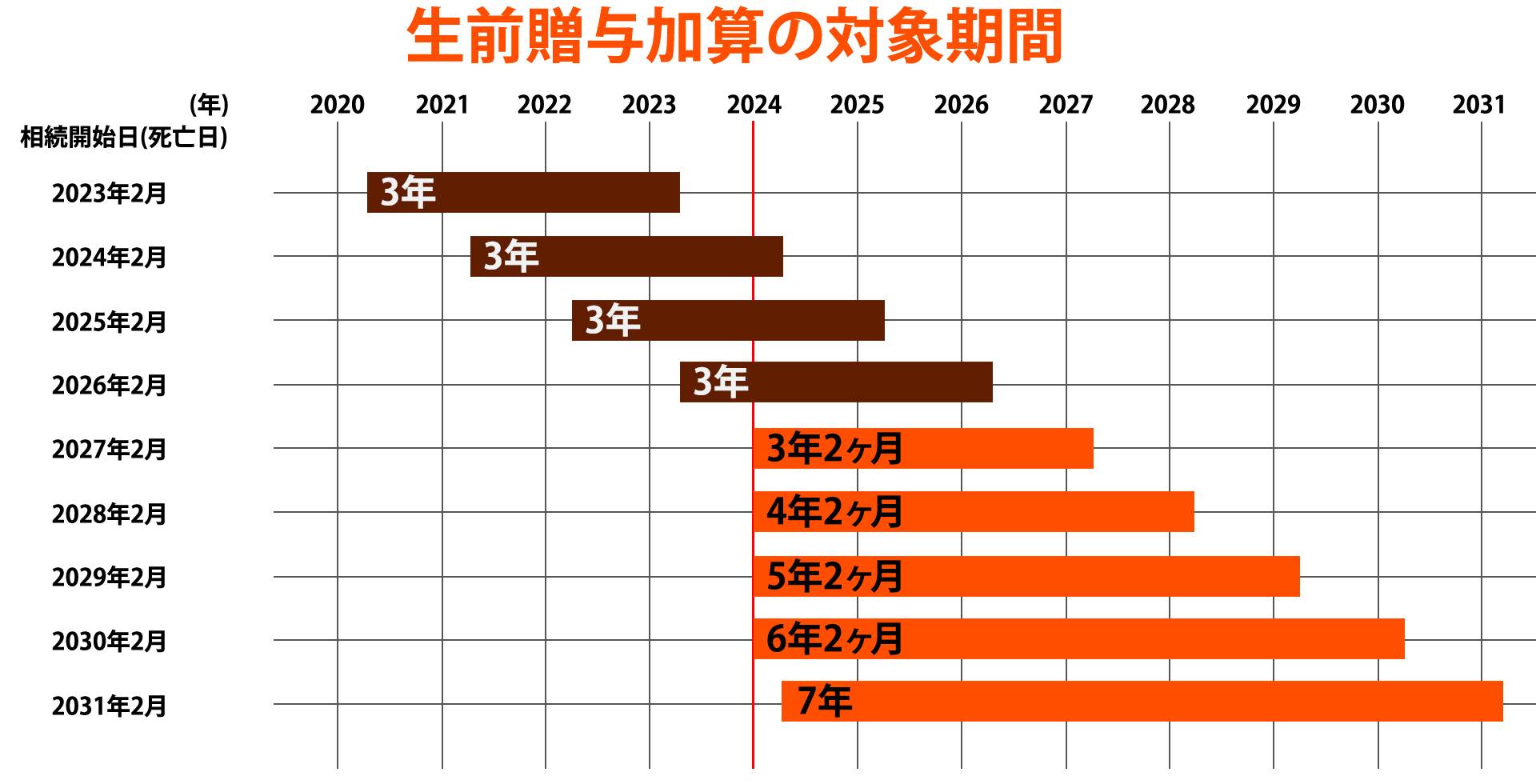

相続開始前3年以内の贈与は相続財産に加算されます。また、2024年以降の贈与については7年に改正されました(細かい経過措置はあります)。これは被相続人が亡くなりそうだと分かった途端に、生前贈与をして相続財産を減らしても相続税対策にならないことを意味します。ただ、孫やひ孫への贈与の場合は話が変わってきます。

相続開始前3年以内の贈与は相続財産に加算されます。また、2024年以降の贈与については7年に改正されました(細かい経過措置はあります)。これは被相続人が亡くなりそうだと分かった途端に、生前贈与をして相続財産を減らしても相続税対策にならないことを意味します。ただ、孫やひ孫への贈与の場合は話が変わってきます。

毎年110万円までの非課税枠などを利用して、将来の相続人へ生前贈与していく。

そうすることで、相続財産を減らしていき相続税対策をしていく。

少しでも相続税対策を考えたことがある方なら、どこかで聞き及びしているかと思います。

詳しくは「生前贈与とは何?相続との関係は?」にて記載しています。

ただ、被相続人(亡くなった方)の死亡日から3~7年前までの贈与については、その贈与財産は相続財産に加算されます。

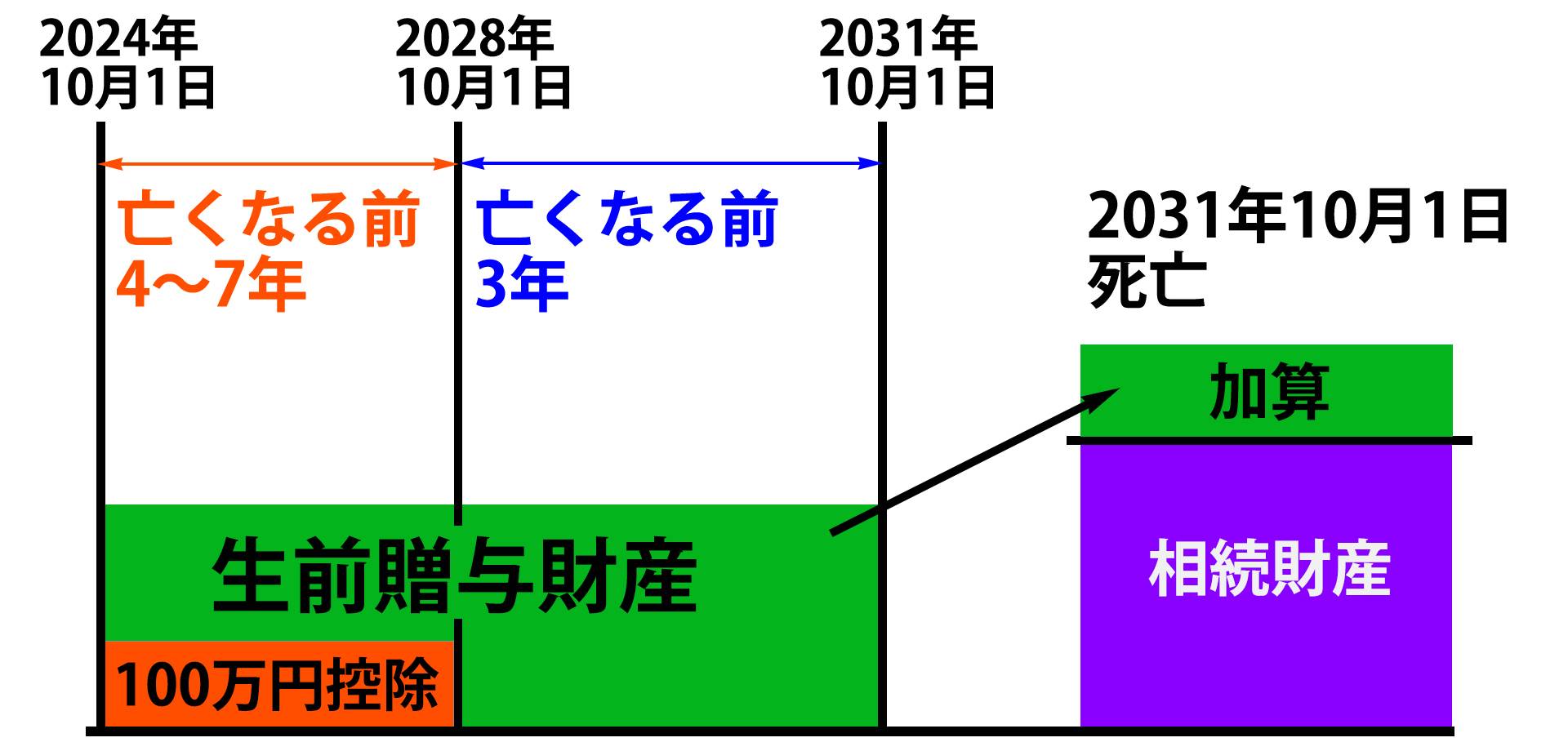

厳密には経過措置があり、以下のようになります。

また、亡くなる4~7年前の生前贈与については、100万円の控除があります。

これは何を意味するかと言いますと、被相続人が亡くなりそうだと分かった途端に、なんとか生存している間に財産を贈与させて、相続財産を減らすことは認めないよ、ということです。

このように駆け込み的な贈与は相続税対策とはなりません。

仮に3~7年以内の贈与で、贈与税を支払っていた場合、その贈与税額は相続税額から控除できます。

例えば被相続人の死亡日の2年前に、●●を贈与されて、贈与税を100万円支払った。

被相続人の死亡に伴い、相続税が200万円となった。

でも、支払う相続税は200万円ではなく、100万円(200万円 - 支払済の贈与税100万円)となります。

ただし、3~7年以内の贈与で「支払った贈与税額が相続税額を超える場合」には、その超える部分の金額は戻ってきません。

例えば、被相続人の死亡日の1年前に△△を贈与されて、贈与税を200万円支払った。

被相続人の死亡に伴い相続税が100万円となった。

では、200万(既に支払った贈与税) - 100万(相続税)=100万円は戻ってくるのか?

戻ってきません。

ただし、相続時精算課税制度を選択した場合には、支払済みの贈与税合計額で、相続税を超える部分の金額も「全額還付」されます。

相続税が課せられるか微妙?

でも、生前にある程度の財産を贈与しておきたい。

そのような場合には、相続時精算課税制度の選択も検討しましょう。

生前贈与加算のルールには、実は相続または遺贈(遺言によって財産を取得すること)によって、財産を取得した場合に限られる、という決まりがあります。

では、相続または遺贈によって財産を取得しなかったら?

そうです。

3~7年以内贈与でも、相続財産に加算しません。

これはどういう時に使えるのか?

普通、子供や配偶者は相続人となり、相続または遺贈で財産を取得するのが一般的です。

でも、孫やひ孫はどうでしょうか?

簡単に言ってしまえば、孫やひ孫で、相続財産を相続しなければ、孫やひ孫に関しては【生前贈与加算のルールが適用されない】ということです。

このように「相続又は遺贈により財産を取得した者以外」の人への贈与は、相続開始前3~7年以内の贈与であっても、相続財産に加算しません。

ただ逆に言えば、遺言書によって、あえて孫やひ孫に財産を相続させる場合は、孫やひ孫も相続人ですので、3~7年以内に贈与された財産も「相続財産に加算」されます。

また、生命保険金の受取人にすることも同じです。

それから孫やひ孫と養子縁組を行って、あえて相続人にする場合も同様で、3~7年以内に贈与された財産は「相続財産に加算」されます。

そして、お子さんが「先に亡くなってしまっている」場合も、お孫さんは「お子さんの代わりに相続人」となりますので、この場合も3~7年以内に贈与された財産は「相続財産に加算」されます。

孫やひ孫だから、必ずしも「生前贈与加算の対象にならない」わけではありません。

配偶者や子、あるいは孫であっても、以下の贈与であれば、たとえ3~7年以内贈与でも生前贈与加算の対象になりません。

(正確に言いますと、加算しなくてもよい財産ではなく、ある財産については「ある一定の金額までは加算しなくてよい」というものです。)

活用をご検討される場合には、複雑な要件等もございますので、必ず専門家と相談しましょう。

相続税が多額になりそうだ。

このような場合、孫などの生前贈与加算の対象にならない方に、ある程度の贈与税が発生してでも、贈与した方がいいケースもあります。

以下の事例のように【 相続税のみ > (相続税 + 相続直前の贈与税) 】という関係にあるなら、相続間際でも贈与を検討しましょう。

事例

➀直前に贈与をせず、相続税のみ支払いの場合の相続税負担額:5,460万円

計算過程

②直前に孫一人に600万円贈与をした場合、相続税と贈与税の合計額:4,564万円

計算過程(贈与税)_贈与税の合計:544万

贈与税の計算と税率の参考(国税庁HP):贈与税の計算と税率(暦年課税)

計算過程(相続税)_相続税の合計:4,020万

生前贈与加算が2024年から7年に変更されます。税理士法人・都心綜合会計事務所の税理士・田中順子が解説しています。

字幕が付いておりますので、音を出さなくてもご視聴できます。