上場株式の相続税評価方法は納税者側に有利

上場株式の相続税評価方法の原則は、低い金額で評価額がなるように、納税者側に有利な方法となっています。また、2つ以上の金融商品取引所に上場されている場合には、どちらの金融証券取引所の評価額を使うか、納税者側が選択できるようにもなっています。

上場株式の相続税評価方法の原則は、低い金額で評価額がなるように、納税者側に有利な方法となっています。また、2つ以上の金融商品取引所に上場されている場合には、どちらの金融証券取引所の評価額を使うか、納税者側が選択できるようにもなっています。

上場株式とは、全国5カ所の金融商品取引所(東京、大阪、名古屋、札幌、福岡)に上場されている株式をいいます。

上場株式は銘柄ごとに評価し、次に掲げる金額のうち最も低い金額によって評価します。

課税時期とは、相続の場合は被相続人の死亡の日、贈与の場合は贈与により財産を取得した日となります。

最終価格とは、終値(金融商品取引所における午後3時の価格)をいいます。

最終価格の月平均額とは、公表された最終価格の合計額を公表日数で除した金額をいいます。

妻が令和6年11月16日に被相続人である夫が死亡したことにより、以下のA社株式を1,000株取得した。この場合のA社株式の評価額は?

A社株式

この4つの金額のうち、最も低い金額は1,530円となり、これに取得株数を乗じることにより評価額を求めます。

なので、A社株式の評価額:1,530円×1,000株=1,530,000円となります。

このように上場株式の評価の原則は、納税者側に有利となっています。

2以上の金融商品取引所に上場されている株式については、それぞれの金融証券取引所ごとに最終価格が決まるため、納税義務者が選択した金融証券取引所の評価額をもって、その上場株式の評価額とします。

相続税対策として、最も低い金額の金融商品取引所の評価額をもって、その上場株式の評価額とした方が有利となります。

妻が令和6年12月5日に被相続人である夫が死亡したことにより、以下のZ社株式を1,000株取得した。

この株式は、東京証券取引所及び福岡証券取引所のそれぞれ1部に上場されている株式である。この場合のZ社株式の評価額は?

このような場合、以下のようになります。

したがって、1,240円に取得株数1,000を乗じて評価額を求めます。

なので、Z社株式の評価額:1,240円×1,000株=1,240,000円となります。

課税時期が日曜日等の休日で取引がない場合や、たまたま課税時期にその銘柄の取引がなかった場合には、課税時期の最終価格を把握することができません。

課税時期に最終価格がない場合には、課税時期の前日以前又は翌日以後の最終価格のうち、課税時期に最も近い日の最終価格をもって、課税時期に最終価格とします。

なお、最も近い日の最終価格が2つある場合には、その平均額(円未満の端数は切り捨てます。)とします。

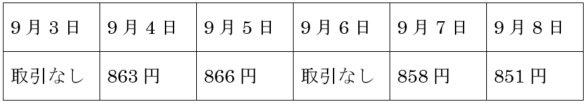

妻が令和6年9月6日に被相続人である夫が死亡したことにより、以下の甲社株式を1,000株取得した。この場合の甲社株式の評価額は?

課税時期前後の株価

最終価格の月平均額

課税時期に取引がなく、課税時期に最も近い日(前日と翌日)が2つあるので、平均額を課税時期の最終価格とします。

したがって、課税時期の最終価格は862円{=(866円+858円)÷2}となります。

この862円と各月の月平均額863円、871円、867円を比較し、最も低い金額862円が甲社株式の1株あたりの価額となります。

なので、甲社株式の評価額:862円×1,000株=862,000円となります。

なお、仮に9月5日に取引がなかった場合には、課税時期に最も近い日は9月7日となり、課税時期の最終価格は858円となります。

これと各月の月平均額863円、871円、867円を比較し、最も低い金額858円が甲社株式の1株あたりの価額となります。

なので、この場合は甲社株式の評価額:858円×1,000株=858,000円となります。

(※その他その株式に権利落などがある場合には、一定の修正をして評価することとなります。)

上記に記載した、国内の上場株式と同様の方法で、外貨でいったん評価します。

そして、外貨で評価した後に邦貨換算して、相続税評価額を算出します。

邦貨換算の為替換算レートは、原則として、取引する金融機関が公表している「TTB(対顧客直物電信買相場)」を用います。

上場株式の相続税評価方法について、税理士法人・都心綜合会計事務所の税理士・田中順子が解説しています。

字幕が付いておりますので、音を出さなくてもご視聴いただけます。

動画内容

上場株式とは、東京証券取引所など、全国の金融商品取引所に上場している株式のことです。

上場企業の株式は、取引所を通じて、世界中の投資家に売ることができる財産です。

したがって、投資家たちが買ってくれる値段分の価値がある財産といえます。

では、相続税を計算するとき、一体いくらの財産として扱うのでしょうか。

上場株式は日々、投資家から売買されていますので、その価値も日々変わっていく財産となります。

今日は1,000円でも、明日は1,200円になっているかもしれません。

そこで相続税を計算するときは、今から申し上げる4つの金額のうち、もっとも低い金額で評価をします。

一つ目は亡くなった日の最終価格、つまり終わり値。

二つ目は亡くなった日の月の平均額。

これも終わり値の平均となります。

三つ目は亡くなった月の、前の月の終わり値の平均額。

四つ目は亡くなった月の、前の前の月の終わり値の平均額となります。

たとえば、11月16日に亡くなったケースで考えると、まず、11月16日当日の終わり値、それから11月・10月・9月の月ごとの終わり値の平均を比べることになります。

金額は、取引所のホームページで公表されています。

もし亡くなる直前に価格が急上昇していたとしても、10月や9月は、それほど価格が上がっていない、ということがあります。

この4つの金額のどれかであれば、納税する側が一番有利になるものを選んでよい、ということです。

必ず4つとも金額を調べるようにしてください。

ところで、亡くなった当日が土曜日や日曜日のときは、取引所が売買をお休みしていますので、当日の金額がありません。

取引の少ない取引所や銘柄にも、価格がつかない日がある、というのがあります。

そのときは亡くなった日の前後の日付で、もっとも近い日にちの金額を代わりに使います。

たとえば、亡くなった日が9月6日で、9月5日に取引はないけれど、9月7日には取引があるという場合は、9月7日の終わり値を代わりに使います。

もし、9月5日も取引があれば、9月5日と9月7日の終わり値の平均を使います。

それから、一つの銘柄が2つ以上の取引所に上場して、それぞれで取引されていることがあります。

日本には、東京、大阪、名古屋、札幌、福岡に証券取引所があります。

そして銘柄によっては、2つ以上の取引所に上場していることがあります。

もし別々の取引所で、それぞれに金額があるときは、低い方の取引所の金額を選ぶことができます。

最後に外国の証券会社に上場している株式を相続したケースについてお話します。

外国の株式であっても、国内のものと同じように4つの金額から一番低いものを選びます。

ただし、その金額は、まず外貨で評価して、そのあとに外貨から日本円に換算をして、金額を計算することとなります。

日本円に換算するときのレートは、原則として、取引する金融機関が公表しているTTBをつかいます。